En los próximos 28 días se definirá si el acuerdo anunciado el lunes, mediante el cual Julio Ponce Lerou se alejará del control en SQM, permitiendo así que la minera y Corfo terminen la serie de arbitrajes que mantienen abiertos, se concretará.

Pero ya han comenzado a surgir análisis del efecto económico que tendrá para la compañía extender su producción de litio proveniente del Salar de Atacama cuya cuota, hasta el día de hoy, se terminaría cerca del 2023, siete años antes que expire el contrato de arrendamiento que mantiene la minera en esa unidad productiva, donde además extrae yodo y otros elementos.

La empresa está concretando un plan de inversiones por más de US$ 80 millones en nuevas tecnologías para aumentar su capacidad de producción de carbonato de litio, pasando de las 48.000 toneladas, a 63.000, mientras que la producción de hidróxido de litio más que se duplicará, desde 6.000 toneladas anuales, a 13.500.

Considerando estos niveles de producción, la extensión de la cuota para no terminar de producir en 2023 y poder mantener el ritmo a 2030, le permitiría a SQM producir al menos 441.000 toneladas de carbonato de litio y otras 94.500 toneladas de hidróxido de litio, las que en su conjunto y con un cálculo conservador, le significarían a la compañía ventas por US$ 6.993 millones en siete años.

Esta cifra, dicen desde el mercado, podría ser aún mayor, ya que todas las proyecciones indican que el precio del litio seguirá en alza. El carbonato de litio está actualmente a unos US$ 12.000 la tonelada, mientras el hidróxido, está en US$ 18.000 la tonelada.

De esta manera, el negocio del litio va camino a convertirse en la principal división de SQM. Según un informe de Banchile Inversiones, se estima que el 71% del margen bruto en 2018 provenga de este negocio, en conjunto con el potasio.

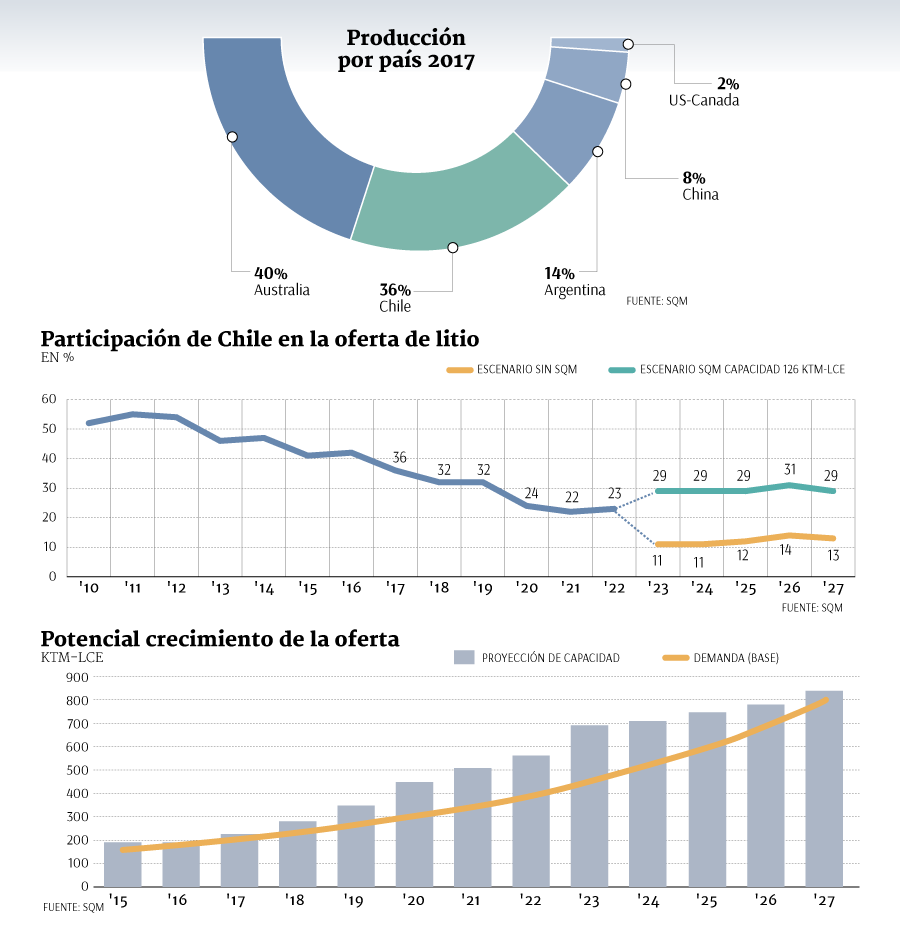

Según proyecciones relizadas por la empresa hace unas semanas en un seminario, el éxito de la conciliación podría llevar a Chile nuevamente a liderar la producción mundial de litio. Así, la participación de Chile en el mercado de 2023 en adelante rondaría el 30%, de lo contrario, este indicador llegaría a un rango de entre 11% y 14%.

Por otro lado, también habrá beneficios para el Estado, ya que al igualar los niveles de royalty pagados por Albemarle, los más altos a nivel mundial, le reportarían al Estado cerca de US$ 400 millones al año desde que comience a funcionar el nuevo contrato.

LO QUE VIENE

Aunque la fecha tope para cerrar la conciliación en el marco del proceso arbitral termina el 17 de enero, es probable que todos los acuerdos se cierren antes.

Las conversaciones que terminaron con el paso al costado que está haciendo Julio Ponce del control de SQM habrían surgido después que se cayera la conciliación en octubre. Sin embargo, habría sido en las últimas dos semanas que se dieron los mayores acercamientos, que terminaron con la propuesta que se presentó el lunes, después que se solicitara una audiencia vía Ley del Lobby.

La necesidad de abrirse a un acuerdo habría sido reforzada además por la visita del CEO de Potash Corp, Jochen Tilk, quien mantuvo un encuentro con Eduardo Bitran.

VENTAS DEL 32% DE PCS

El proceso de venta que está impulsando hace unos meses la canadiense Potash Corp sobre el 32% de las acciones que posee en SQM, será uno de los principales beneficiados de concretarse el acuerdo con Corfo. Hasta ahora, el litigio había entrampado las tratativas por el paquete de acciones valorado en US$ 4.500 millones.

La lectura era que si en algún minuto estaba la certeza de que SQM no podría seguir produciendo litio en el Salar de Atacama, los papeles de la minera costarían la mitad. En las últimas semanas eran dos los escenarios que barajaban en la industria. Uno, que sin acuerdo corrían con favoritismo las empresas chinas, pero el riesgo era muy alto para Corfo, debido a las posibles presiones que podían realizar estas firmas a través del gobierno de ese país. Y dos, mantener el litigio abierto espantaba a los grandes actores del mercado a invertir por un gran paquete accionario que no garantizaba el control de la compañía.

En el nuevo escenario, en la industria pronostican que Potash Corp podrá reimpulsar el proceso y ver si hay nuevos interesados en sus acciones, porque el escenario es absolutamente distinto respecto a lo que se estaba trabajando. Con esta nueva realidad, actores como Río Tinto podrían ver mayor atractivo en llegar a SQM.

LAS NEGOCIACIONES

Uno de los grandes protagonistas de este proceso de negociación entre SQM y Corfo fue el vicepresidente ejecutivo de la agencia estatal, Eduardo Bitran, nombre elegido por el gobierno para resolver el litigio que se arrastraba desde la administración anterior, bajo el liderazgo de Hernán Cheyre.

Cercanos a Bitran destacan su mirada a largo plazo y la férrea defensa de su proyecto respecto a la electromovilidad y el desarrollo de la energía solar en Chile, escenario en el que el litio juega un rol clave.

En todo el proceso de arbitraje, Bitran tomó una postura dura y no ocultó que sólo había una salida al conflicto. Parte del capital político con el que lideró esta cruzada se sustenta en que lleva más de 15 años en la política y nunca se ha visto involucrado en algún escándalo. Tanto así, que hace unas semanas, consultado el entonces candidato Sebastián Piñera en un entrevista radial, no dudó en entregar un respaldo a Bitran y comentó que desde su papel, estaba defendiendo los intereses del Estado y de todos los chilenos.

En su historial destacan importantes negociaciones, tales como el cierre de la mina de carbón de Lota, la reforma al mercado de capitales bajo el gobierno de Eduardo Frei, la privatización de Colbún, y la decisión de no seguir adelante con la construcción del puente Chacao en 2010, entre otras tratativas que fueron forjando su fama de estratega y la fijación que tiene por el apego a las leyes.

Son estas características las que garantizan a Bitran salir en buen pie ante la opinión pública tras pactar un acuerdo con SQM, que el 2015 fue uno de los íconos del escándalo de las platas políticas.

En el otro extremo está Julio Ponce Lerou. En el mercado destacan el gesto que hizo al alejarse del control hasta 2030, beneficiando a una empresa donde tienen presencia otros accionistas y que, en definitiva, es la vía más expedita para que el país aumente su oferta de litio y no pierda presencia ante Argentina y Australia (de paso uno de los objetivos de Bitran).

En SQM, Ponce construyó un equipo que formó una empresa que es líder en los negocios que participa y que ha sabido aprovechar las bondades del litio, un mineral que en el principio no estaba en su foco.

CASCADAS SUBEN HASTA 20%

Los inversionistas no escondieron su entusiasmo ante el cada vez más cercano termino en el conflicto entre SQM y Corfo. Tan solo Potasios, una de las sociedades Cascadas, aumentó su valor en 20% durante la jornada del martes

. El posible acuerdo conocido el lunes elevaría la extensión de los derechos para extraer litio de la minera en siete años, período en el que está fijado el término de contrato que mantiene la empresa con la agencia estatal en el Salar de Atacama.

«Esperamos una reacción positiva por parte del mercado ante esta noticia dado que debería disminuir la incertidumbre respecto al futuro de las operaciones de litio y potasio en el Salar de Atacama», dijo ayer Banchile Inversiones.

Y acertaron. Las acciones de las Cascadas subieron rápidamente para encabezar la lista de los papeles con mayores alzas durante el día de ayer.

Mientras el IPSA cerró con una baja, las acciones de las empresas controladas por Ponce Lerou lograron avanzar desde 2,18% en el caso de Oro Blanco, hasta un aumento de 20% como fue la situación de Potasios. Los papeles de la serie B de SQM terminaron con un alza de 2,58%.

En Renta 4, su gerente de estudios, Guillermo Araya, puso paños fríos respecto a los efectos que tendrá el acuerdo.

«Siempre es positivo, pero más que de fondo, va a ser un acuerdo de forma porque no creo que (Ponce Lerou) ceda el control tan fácilmente. No creo que vaya a desaparecer su control (sobre SQM)», advierte.

En Nevasa ponen en perspectiva el alza que tuvieron los papeles de las Cascadas durante el martes y cuestionan si dicho desempeño será sostenible en el largo plazo.

«Si la respuesta (final) de la Corfo es positiva, entonces se destrabaría este conflicto, con lo cual el futuro de SQM parecería menos incierto, dejaría el camino libre a Potash para vender su participación y podría mejorar el desempeño de esta acción», reconoce la estratega de mercado nacional e internacional de la entidad financiera, María Luz Muñoz.

Agrega: «De todas formas, SQM depende fuertemente de los precios del litio, yodo y potasio y del crecimiento de ciertas industrias a nivel global, por lo que es muy difícil proyectar su comportamiento futuro».