En momentos de vacas flacas en la industria minera, la exploración es uno de los ítems que más se resiente producto de la necesidad de reducir costos.

Es así que en 2016 la inversión en este ámbito en el país se redujo 27,9%, al totalizar US$ 443,4 millones, US$ 172 millones menos gastados en comparación al 2015, según un informe elaborado por la Comisión Chilena del Cobre (Cochilco).

La ministra de Minería, Aurora Williams, comenta que la disminución de los presupuestos de exploración minera en el país responden a una lógica de menor disponibilidad de recursos financieros de riesgo en las empresas de este rubro, fundamentado en la caída del precio de los principales metales en los últimos años.

Por eso, señalan, este sería un fenómeno global de la industria minera y no enfocado solo en el país. Es más, pese al descenso en la inversión, Chile mantuvo el cuarto lugar como destino de capitales para la exploración, posición a la que escaló el 2015.

“Si bien el presupuesto de exploración minera cayó en Chile un 28% el año pasado, en línea con lo ocurrido a nivel mundial, el país mantuvo el 4° lugar de destino de los presupuestos de exploración en el mundo con un 6,4%”, dice la ministra.

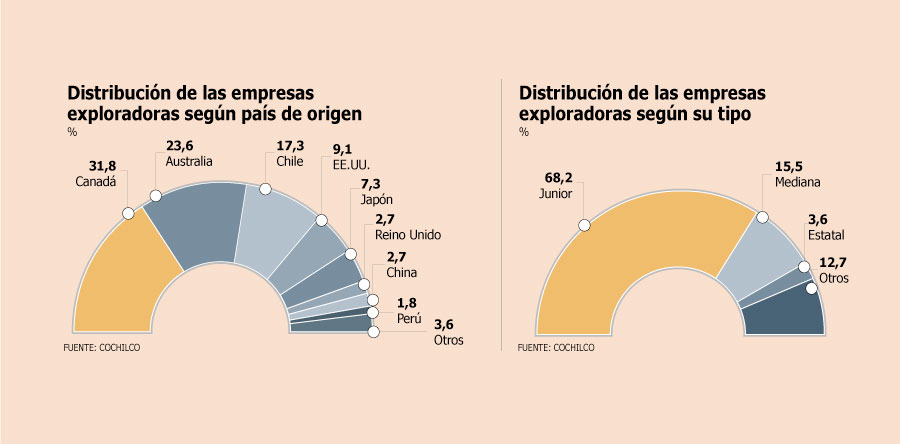

Otro barómetro de la industria es la participación de las empresas exploradoras de pequeña (junior) y mediana escala en el país, muchas dedicadas solo a este negocio, para luego vender yacimientos con potencial a las grandes compañías (majors).

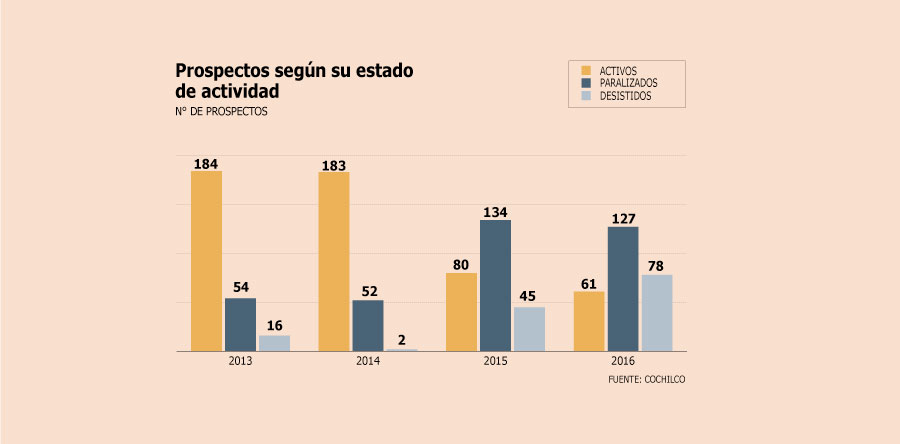

Según el catastro elaborado por Cochilco, en 2016 se identificaron 266 proyectos de exploración asociados a este tipo de compañías en Chile. Un poco más de la mitad de estos tiene como mineral objetivo el cobre (58,3%), seguido del oro (27,4%) y en tercer lugar el hierro (4,5%).

Pero de este número, solo 22,9% reportó actividades durante el año pasado, mientras que el 47,7% de los proyectos se encuentran paralizados y el 29,3% fueron desistidos por las compañías.

ORO AUMENTA PARTICIPACIÓN

En la cartera de proyectos activos destacan los dedicados al oro, representando 36,1% del total, participación mayor a la que tienen en la totalidad de los proyectos (27,4%).

El vicepresidente ejecutivo de Cochilco, Sergio Hernández, explica que para iniciativas con actividad el año pasado hay más prospectos asociados a cobre, con 50 proyectos frente a 19 de oro. “Lo que sí ha ocurrido, es que el oro ha aumentado su participación dentro de estos proyectos, lo que indica que proporcionalmente los proyectos de oro tienen mayor movimiento que el resto de los metales base”, sostiene.

“La situación se puede explicar por el funcionamiento del mercado del oro, que les permite una mayor estabilidad a los inversionistas en momentos de turbulencias económicas, junto al hecho de haber subido su precio promedio un 8% en el 2016 respecto al 2015”, dice Hernández.

En cuanto a zona geográfica, la mayor cantidad de proyectos se ubican en la región de Atacama, seguida de Coquimbo y luego Antofagasta.

UN MEJOR 2017

Las mejoras en los precios de las materias primas y mejores perspectivas de lo que se creía hace un tiempo atrás hacen ver con optimismo lo que ocurra con las exploraciones en el país, lo que ya se reflejó en la última parte de 2016.

“Se tienen antecedentes de que durante el segundo semestre del 2016 aumentó el número de sondajes perforados en Chile, alcanzando alrededor de 350 pozos. Para el primer trimestre de 2017 están proyectados al menos 85 perforaciones a lo largo de Chile, cifra que supera a los 75 en 2016 y 14 en 2015 para el mismo trimestre”, cuenta Hernández.

¿Se podrán reactivar los proyectos paralizados? “La rentabilidad de estos proyectos viene mayormente dada por el precio de los minerales que contengan, por lo cual un mejor escenario de precios podría generar más recursos para profundizar la exploración o para activar procesos de venta de activos”, responde el vicepresidente ejecutivo de Cochilco. (DF)